Page 203 - 《社会》2025年第3期

P. 203

社会·2025·3

表 3 的模型 3 和模型 4 分别 检 验 了 两 个 自 变量 对 员 工 收 入 的 影

响,结果显示,二者的系数完全相反。金融资产占比系数显著为负,说明

企业金融资产的增加会显著降低企业普通员工的平均收入; 金融机构

持股占比系数显著为正, 意味着金融机构持股有利于普通员工平均收

入的增加。 模型 5 和模型 6 的因变量是企业管理层的平均收入,在模型

5 中,金融资产占比系数并不显著,说明其对管理层的平均收入没有显

著影响;在模型 6 中,金融机构持股占比系数显著为正,说明管理层的

平均收入会随着金融机构持股占比的升高而提高。

综合来看, 虽然企业结构金融化与行为金融化都会扩大企业内部

的收入差距,但中间过程并不一样。 结构金融化对企业内部收入差距的

影响主要是因为员工收入的下降, 行为金融化对内部收入差距的影响

则主要是因为管理层与员工收入增长过程中的不平衡。 下面我们将通

过对具体机制的分析来进一步探讨上述差异的形成过程。

(二)企业金融化对内部收入差距的影响机制分析

接下来,我们将分析企业金融化是如何影响员工收入、管理层收入

及其收入差距的,这些分析同样使用双向固定效应,然后将其中的核心

结果用路径图显示,以便直观检验三个研究假设。

1. 员工权力抑制假设

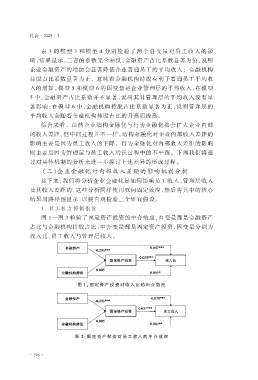

图 1—图 3 检验了固定资产投资的中介效应,自变量都是金融资产

占比与金融机构持股占比,中介变量都是固定资产投资,因变量分别为

收入比、员工收入与管理层收入。

图 1:固 定 资 产 投 资 对 收 入 比 的 中 介 效 应

图 2:固 定 资 产 投 资 对 员 工 收 入 的 中 介 效 应

· 196·